Giao dịch khối lượng với chỉ báo Klinger

Chỉ báo Klinger Oscillator được phát triển bởi Stephen Klinger, sử dụng để xác định xu hướng dài hạn của dòng tiền trong khi vẫn đủ nhạy bén để phát hiện những biến động ngắn hạn. Chỉ báo này so sánh khối lượng với biến động giá của chứng khoán và sau đó chuyển đổi kết quả thành một bộ dao động (oscillator). Klinger Oscillator cho thấy sự khác biệt giữa hai đường trung bình động dựa trên nhiều yếu tố hơn là giá cả. Sự phân kỳ trên chỉ báo này được sử dụng để báo hiệu khả năng đảo chiều giá. Giống như các chỉ báo về dao dộng khác, một đường tín hiệu được thêm vào để cung cấp các tín hiệu giao dịch bổ sung.

Các công cụ như đường xu hướng, đường trung bình động và các chỉ báo khác thường được trader sử dụng để xác nhận tín hiệu giao dịch. Chỉ báo dao động cũng có thể được sử dụng để kết hợp với các mẫu biểu đồ, chẳng hạn như kênh giá hoặc tam giác, như một cách để xác nhận sự phá vỡ (breakout) lên hoặc xuống. Sự giao nhau xảy ra thường xuyên, cũng như sự phân kỳ, do đó, chỉ báo này nên được sử dụng kết hợp với các phương thức kỹ thuật giao dịch khác.

MỤC LỤC BÀI VIẾT

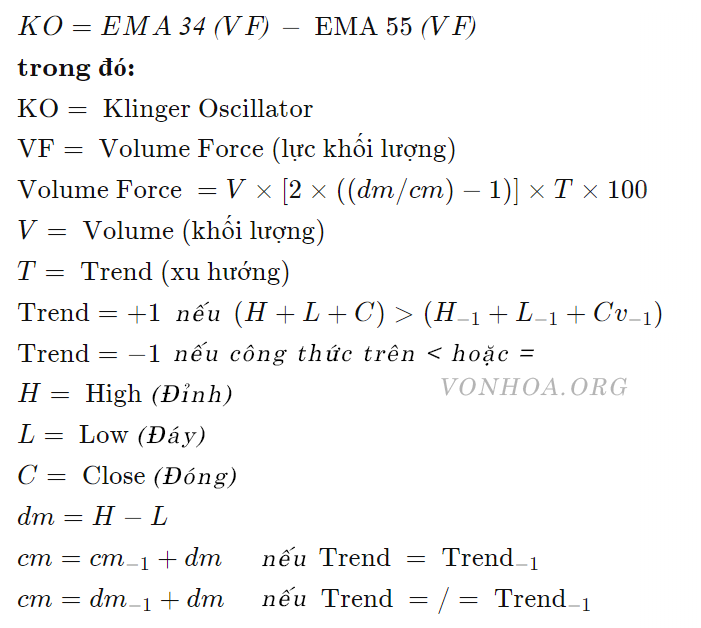

Công thức Klinger Oscillator

Cách tính của Klinger Oscillator

- Lưu ý khối lượng trong một chu kỳ, cũng như giá đỉnh, đáy và đóng cửa.

- So sánh các giá trị này với chu kỳ trước để xác định xem Xu hướng là tích cực hay tiêu cực.

- Tính toán dm bằng cách sử dụng đỉnh và đáy của hiện tại.

- Tính cm sử dụng dm và giá trị cm trước đó. Đối với phép tính đầu tiên, hãy sử dụng dm thay cho giá trị cm trước đó nếu cần.

- Tính lực khối lượng (VF).

- Tính các EMA 34 và 55 của VF.

- Klinger sử dụng công thức sau cho EMA:

EMA=(C×A)+(E×B)

trong đó:

- C= Current period’s VF (VF của chu kỳ hiện tại)

- A= 2/(X+1), trong đó X là chu kỳ trung bình động (34 hoặc 55)

- E= EMA của chu kỳ trước đó

- B=1−A

Lý giải về Hướng Giá

Chỉ báo Klinger khá phức tạp về mặt tính toán, nhưng nó dựa trên ý tưởng về VF – khối lượng lực để tính toán khối lượng, xu hướng và nhiệt độ (dựa trên nhiều đầu vào và điều kiện). Sử dụng dữ liệu này, bộ dao động được tạo bằng cách xem xét sự khác biệt giữa hai đường trung bình động EMA của khối lượng lực liên quan đến các khung thời gian khác nhau (thường là 34 và 55). Ý tưởng là xem xét khối lượng chảy qua chứng khoán đang tác động như thế nào đến hướng giá dài hạn và ngắn hạn của nó.

Đường tín hiệu (Signal Line)

Đường tín hiệu (đường trung bình động 13) được sử dụng để kích hoạt tín hiệu mua hoặc bán. Kỹ thuật này rất giống với các tín hiệu được tạo bởi các chỉ báo khác, chẳng hạn như MACD. Mặc dù đây là những tín hiệu cơ bản, nhưng điều quan trọng cần lưu ý là các kỹ thuật này có thể tạo ra nhiều tín hiệu giao dịch kém hiệu quả trong các thị trường đi ngang.

Xu hướng tăng

Khi chart đang trong xu hướng tăng tổng thể – chẳng hạn như khi nó nằm trên đường trung bình động 100 và Klinger ở trên 0 hoặc di chuyển trên 0 – trader có thể mua khi chỉ báo Klinger di chuyển từ dưới lên trên đường tín hiệu.

Klinger lưu ý rằng khi một cổ phiếu đang trong xu hướng tăng, sau đó giảm xuống mức thấp bất thường dưới 0, rồi di chuyển lên trên đường tín hiệu của nó, thì đây là một vị thế mua tốt.

Xu hướng giảm

Khi chart đang trong xu hướng giảm tổng thể, trader có thể bán hoặc bán khống khi chỉ báo dao động Klinger di chuyển từ trên xuống dưới đường tín hiệu. Klinger lưu ý rằng điều này đặc biệt đáng chú ý khi chỉ báo này tăng đột biến trên 0 một cách bất thường.

Đường 0 cũng được một số trader sử dụng để đánh dấu sự thay đổi từ xu hướng tăng sang giảm hoặc ngược lại. Mặc dù các tín hiệu như vậy không phải lúc nào cũng phù hợp với biến động giá, nhưng thường thì việc di chuyển trên mức 0 giúp xác nhận giá tăng, trong khi dưới mức 0 giúp xác nhận giá giảm.

Phân kỳ với Klinger Oscillator

Klinger cũng sử dụng tín hiệu phân kỳ để xác định khi nào các đầu vào của chỉ báo không xác nhận được hướng di chuyển của giá. Khi giá đang giảm nhưng chỉ báo cho tín hiệu tăng và ngược lại, đó là phân kỳ. Sự phân kỳ có thể được kết hợp với sự giao nhau giữa các đường tín hiệu để tạo ra các giao dịch. Ví dụ: nếu một phân kỳ giảm giá hình thành, có thể bán khống vào lần tiếp theo khi Klinger cắt xuống dưới đường tín hiệu.

So sánh Klinger và OBV (On Balance Volume)

Klinger sử dụng giá và khối lượng để tạo ra hai EMA. Sau đó, chỉ báo cho thấy sự khác biệt giữa hai EMA này. Sau đó, một đường tín hiệu được thêm vào để cung cấp các tín hiệu giao dịch bổ sung. Chỉ báo OBV đơn giản hơn ở chỗ nó là tổng khối lượng dương hoặc âm đang chạy. Khối lượng dương được thêm vào tổng đang chạy nếu giá đóng hiện tại cao hơn giá đóng trước đó hoặc khối lượng bị trừ khỏi tổng giá đang chạy nếu giá đóng hiện tại thấp hơn giá đóng trước đó.

Nhược điểm của Klinger Oscillator

Sự giao cắt và phân kỳ, hai chức năng chính của Klinger, cung cấp khá nhiều tín hiệu sai.

Sự giao nhau giữa các đường tín hiệu thường xuyên đến mức khó có thể lọc ra cái nào đáng để giao dịch và cái nào không. Sự giao cắt của đường 0 cũng có vấn đề, vì chỉ báo có thể cắt chéo đường 0 nhiều lần trước khi di chuyển theo hướng bền vững hoặc chỉ báo có thể không di chuyển cùng với giá dẫn đến cơ hội giao dịch bị bỏ lỡ.

Tín hiệu phân kỳ có thể hữu ích, nhưng thường xảy ra quá sớm, dẫn đến việc trader bỏ lỡ một phần lớn xu hướng hoặc sự phân kỳ không dẫn đến đảo ngược giá. Ngoài ra, sự phân kỳ không xuất hiện ở tất cả các lần đảo ngược giá, vì vậy nó không phải là một công cụ đáng tin cậy để phát hiện tất cả các lần đảo chiều giá có thể xảy ra.

Do đó, chỉ báo Klinger cần được sử dụng kết hợp với các chỉ báo kỹ thuật khác hoặc phân tích hành động giá mới có thể gia tăng xác suất thắng.

Theo Investopedia